Introduit par la loi Pacte, le PER Individuel vient remplacer les anciens produits d’épargne retraite individuels comme le PERP et le Madelin. Ces derniers ne sont plus commercialisés, mais les contrats en cours peuvent subsister. Quelles sont les principales différences et pourquoi ouvrir un PER Individuel ? On vous explique tout de ce nouveau produit d’épargne retraite : transfert, plafond de déduction sur l’impôt et fiscalité.

- PER ou Plan Épargne Retraite : comprendre les apports de la loi Pacte

- Comment marche un PER Individuel ou Plan Épargne Retraite Individuel ?

- En quoi est-il intéressant d'ouvrir un Plan Épargne Retraite Individuel ?

- Quelles sont les principales différences entre un PERP et un PER Individuel ?

- Comment transférer un PERP vers un PER Individuel ?

- Impôt : comment est calculé le plafond de déduction fiscale ?

- Fiscalité à la sortie d'un PER Individuel

- Quelles sont les conditions de déblocage anticipé d'un PER ?

PER ou Plan Épargne Retraite : comprendre les apports de la loi Pacte

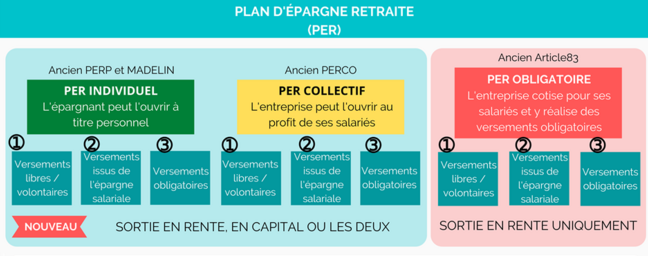

En 2019, le Gouvernement a engagé un vaste plan de transformation de l'épargne retraite. Son objectif principal était de simplifier et redynamiser l'épargne à long terme. Depuis le 1er octobre 2019, un nouveau produit d'épargne est commercialisé : le Plan Épargne Retraite (PER). Il a vocation à remplacer progressivement les autres plans d'épargne retraite (PERP, contrat Madelin, Préfon, PERCO et le contrat article 83). Le nouveau PER, introduit par la loi PACTE se compose de trois produits d'épargne à long terme, avec des règles communes :

- deux PER d'entreprise : le PER d'entreprise Collectif (PERCOL) à adhésion facultative, qui succède au PERCO et le PER d'entreprise Obligatoire (PERO) qui succède au contrat article 83.

- un PER Individuel : le PERin succède quant à lui au PERP, au contrat Madelin et au Préfon. Le PERP était accessible à tous, le contrat Madelin était réservé aux travailleurs non-salariés et le Préfon-retraite aux fonctionnaires. Avec le PERin vous avez donc un produit d'épargne retraite individuel unique, ouvert à tous. C'est celui-ci qui sera détaillé dans cet article.

Comment marche un PER Individuel ou Plan Épargne Retraite Individuel ?

Le Plan Épargne Retraite permet d’épargner durant sa vie active en vue de se constituer un complément de revenu dès son départ à la retraite. Ce complément prendra alors la forme d’un capital ou d’une rente viagère.

Le PER Individuel est en premier lieu alimenté par des versements volontaires.

Vous pouvez également opter pour le transfert de votre ancien contrat d'épargne retraite vers le nouveau PER. En effet, le PER Individuel peut, en outre, recevoir des fonds issus d'un ancien produit de retraite tel que le PERP ou d’un contrat Madelin, considérés comme des versements volontaires ; compartiment 1 du PERin.

Par ailleurs, vous avez aussi la possibilité de transférer les sommes issues d'un PER entreprise (article 83 ou PERCO) dans les compartiments dédiés (compartiment 2 ou 3) d'un PER Individuel. Vous pourrez ainsi y verser les sommes provenant de :

- Votre épargne salariale : intéressement, participation et abondement de votre employeur à un PER d’entreprise ou à un PERCO.

- Votre Compte Épargne Temps (CET) et affectées à votre PER d’entreprise, dans la limite de 10 jours de repos non pris par an.

- Vos versements obligatoires effectués sur un PER d’entreprise Obligatoire.

Un PER Individuel (PERin) peut être ouvert par toutes les personnes physiques résidant en France, sans aucune condition d'âge. Chaque membre d'un foyer fiscal peut détenir un PERin.

Lire aussi :

Les 15 avantages et inconvénients du PEREn quoi est-il intéressant d'ouvrir un Plan Épargne Retraite Individuel ?

Il existe 2 types de PER Individuel : le PER assurance et le PER bancaire. Le premier se souscrit auprès d'un assureur (investissement dans des unités de compte et des fonds euros), tandis que le second s'ouvre dans un établissement financier (investissement dans des comptes titres).

Sauf option contraire de votre part, c'est le principe de la gestion pilotée (instaurée par la loi Pacte) qui s'applique par défaut. Des professionnels répartissent vos versements sur différents actifs. Lorsque la date de votre retraite est éloignée, ils choisissent des placements plus rémunérateurs, mais plus risqués. À l'approche de la sortie de votre plan d'épargne retraite, ils s'orientent vers des supports plus sécurisés pour votre épargne.

Par ailleurs, comme indiqué plus haut, en plus de réaliser des versements volontaires ponctuels ou programmés sur le Plan Épargne Retraite Individuel, il est possible de l'alimenter avec d'autres sommes issus d'un PER entreprise.

Quelles sont les principales différences entre un PERP et un PER Individuel ?

Il n'y a pas de différence sur les avantages fiscaux, mais les modalités de sortie sont plus souples pour un PER Individuel (sortie en rente ou en capital ou un mix des deux), alors que pour un PERP la sortie en capital est limitée à 20 % de l'épargne.

Vous ne pouvez plus souscrire de PERP (ou de contrat Madelin) depuis le 1er octobre 2020, mais si vous en détenez déjà un, vous pouvez continuer à le faire vivre en effectuant des versements ponctuels ou des versements programmés, par exemple.

Comment transférer un PERP vers un PER Individuel ?

Vous devez faire part de votre intention à votre assureur. Celui-ci ne peut pas refuser le transfert, mais vous devrez payer des frais qui peuvent s'élever jusqu'à 5 %. En revanche, si votre PERP a plus de dix ans, vous n'aurez rien à débourser.

Impôt : comment est calculé le plafond de déduction fiscale ?

Pour chaque membre du foyer fiscal, et sauf option contraire, le plafond de déductibilité des versements volontaires, est égal à :

- Soit 10 % du montant net de l'ensemble des revenus d'activité de l'année précédente (Année N-1) dans la limite de 8 Plafonds Annuels de la Sécurité Sociale de l’année précédente,

- Soit 10 % de ce même Plafond annuel de la Sécurité Sociale si ce montant est plus élevé.

- Certaines sommes sont déduites de ce plafond de déduction fiscale. C'est le cas pour :

L'abondement de votre employeur au Plan d'Épargne pour la Retraite Collectif (PERCO), ainsi que les droits inscrits sur le CET, s'il existe, ou les jours de congé monétisés et exonérés affectés à un PERCO dans le cas contraire.

- Les cotisations aux régimes de retraite supplémentaire obligatoire pour les salariés.

- Les cotisations aux régimes facultatifs pour les non-salariés.

En revanche, ce plafond sera augmenté de la fraction du plafond de déduction qui n'a pas été utilisé au cours des trois années précédentes.

En principe le plafond de déductibilité appartient à chaque membre du foyer qui possède un PER. Cependant, pour les couples mariés ou pacsés qui font une déclaration de revenus commune, ce plafond peut être mutualisé. Il est également possible de bénéficier d'un plafond de déductibilité pour le PER ouvert au nom d'un enfant mineur.

Pour connaître le montant de votre plafond de déduction fiscale, vous pouvez le retrouver sur votre dernier avis d'imposition. Sachez qu'il est calculé automatiquement par l'administration fiscale.

Fiscalité à la sortie d'un PER Individuel

Une fois à la retraite, si vous disposez d'un PER Individuel, vous avez le choix entre une sortie de votre épargne accumulée en rente viagère ou en capital. La fiscalité qui s'appliquera à la sortie du PERin dépendra de deux facteurs :

- Du choix d'une sortie sous forme de rente ou de capital ou un mix des deux,

- Avoir opté ou non sur la déductibilité des versements

FISCALITÉ ET SORTIE D'UN PERIN EN RENTE VIAGÈRE

Une fiscalité à la sortie différente s'applique dans le cadre d'une sortie en rente viagère lorsque la déductibilité à l'impôt a été utilisée ou non lors de vos cotisations volontaires. S'appliquera alors, soit le régime des rentes viagères à titre gratuit soit le régime des rentes viagères à titre onéreux.

La Rente Viagère à Titre Gratuit (RVTG) pour les versements volontaires déduits fiscalement

Si vous avez fait l'objet d'une déduction d'impôt, au moment où vous avez cotisé volontairement, c'est le régime des Rentes Viagères à Titre Gratuit (RVTG) qui s'applique. Dans ce cas, la rente viagère sera soumise à l'impôt sur le revenu dans la catégorie pensions et retraites (barème progressif de l’impôt sur le revenu, avec abattement de 10 %) + prélèvements sociaux au taux de 17,20 % après un abattement compris entre 40 % et 70 % selon l’âge du client lors de la mise en service de la rente.

La Rente Viagère à Titre Onéreux (RVTO) pour les versements volontaires non-déduits fiscalement

Si au contraire, vous n'avez pas fait l'objet de déduction d'impôt lors de vos versements volontaires, c'est le régime des Rentes Viagères à Titre Onéreux (RVTO) qui s'applique. Ici, les rentes seront imposées sur la base du barème de l’IR après un abattement variable en fonction de l’âge du bénéficiaire de la rente lors du premier versement de cette rente + prélèvements sociaux au taux de 17,20 %

FISCALITÉ ET SORTIE D'UN PERIN EN CAPITAL

La fiscalité à la sortie du PERin dans le cadre d'une sortie sous forme de capital diffère également en fonction de la déductibilité fiscale ou non des versements volontaires.

La sortie en capital pour les versements volontaires déduits fiscalement

Si vous avez fait l'objet d'une déduction d'impôt, au moment où vous avez cotisé volontairement, la sortie en capital est soumise au barème progressif de l'impôt sur le revenu (mais sans l’abattement de 10 %) et les gains (ou plus-values) sont soumises au Prélèvement Forfaitaire Unique (PFU) de 30 % (12,80 % de taux d’IR + 17,20 % de prélèvements sociaux). Ou possibilité d’opter pour l’imposition à l’IR + prélèvements au taux de 17,20 % si ce choix vous est plus favorable.

À savoir : les déblocages anticipés pour acquisition de votre résidence principale, votre capital sera soumis à ces mêmes règles. En revanche, si vous devez débloquer votre capital dans le cadre d'un accident de la vie, seuls les gains seront imposés aux prélèvements sociaux au taux de 17,20 % (CSG, CRDS, etc.), mais exonérés d'impôt sur le revenu.

La sortie en capital pour les versements volontaire non-déduits fiscalement

Si au contraire, vous n'avez pas fait l'objet de déduction d'impôt lors de vos versements volontaires, la sortie en capital est exonérée et les gains sont soumises au PFU de 30 %.

Quelles sont les conditions de déblocage anticipé d'un PER ?

Avant d'atteindre l'âge de la retraite, il est possible de récupérer son épargne dans les cas de déblocage suivants :

- Invalidité du titulaire, de son conjoint marié ou pacsé ou d'un enfant ;

- Décès du conjoint (marié ou pacsé) ;

- Demande de la commission de surendettement ;

- Cessation d'une activité non salariée à la suite d'un jugement de liquidation judiciaire ;

- Expiration des droits aux allocations chômage ;

- Acquisition de la résidence principale (sauf pour les droits issus des versements obligatoires (compartiment 3))